现金贷业务的用户运营

先泼个冷水,从需求程度来说, 现金贷用户运营 是个伪命题,因为现金贷业务以及其他贷款业务都是刚需驱动,在贷款成本也就是利息较高的情况下,没人会没事借个钱,有强烈借钱需求的都是当前资金紧张的客户,客户会自己找钱,我们只需要及时出现在客户面前就行了,而当前不缺钱的客户,促动其借钱是比较难的,直白点说,他不缺钱,他借你的钱还要给你利息,何必呢,除非他一开始就不想还钱或者他有收益更高的投资标的。所以,相对来说,现金贷业务的获新或者广告投放就比用户运营重要,运营的增量不会那么大。

但是,即便这样说,现金贷业务团队配置还是会有用户运营的,只不过可能需要综合一点,比如我的岗位就是数据化运营,数据工作和运营工作都要做,包括:业务指标监控、固定的日周月报、BI系统看板、分析和洞察、用户运营、用户增长等。

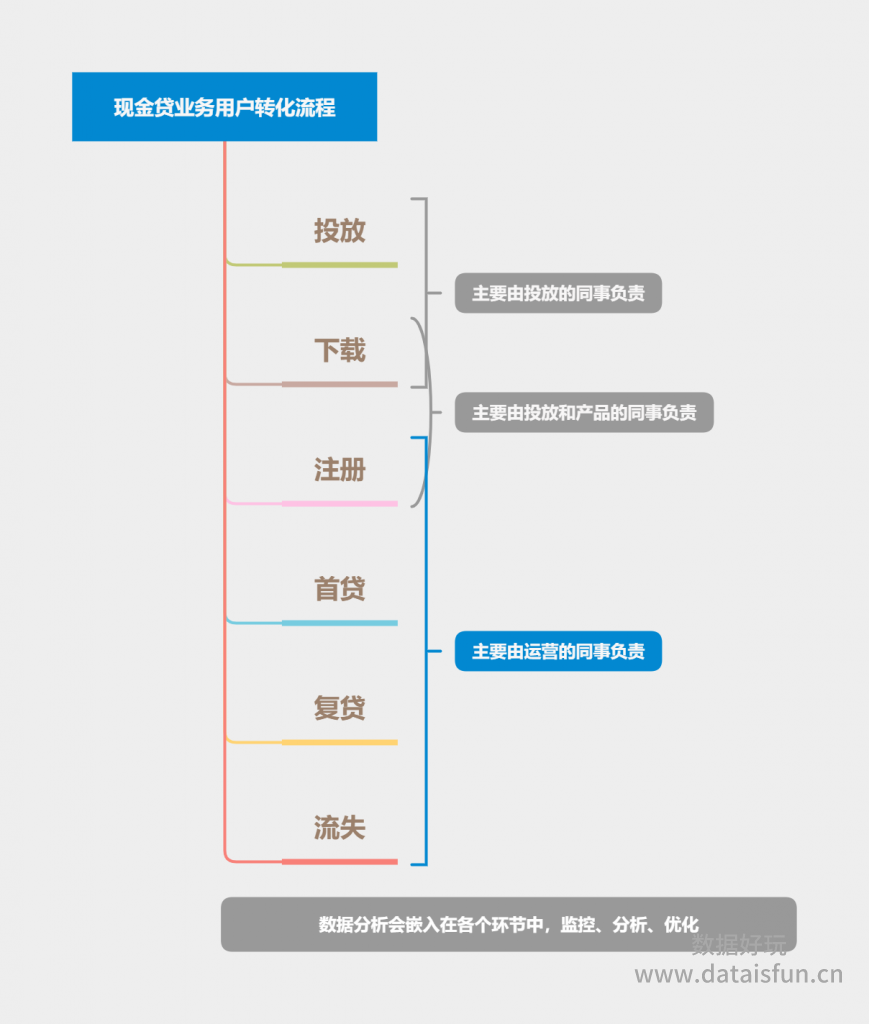

现金贷业务的整个用户转化的流程大致如下图:

能够看出,框架并没有脱离增长黑客模型(AARRR),只是明确了业务细节。图中的每个环节都会有漏损,而运营的目标就是激活(提高新客户的进件率)和留存(提高老客户的复借率),达到增转化降流失的良性循环。值得强调的是,整个运营过程中,风控时刻都在起作用,运营是在风控策略基础上的运营,比如说客户第1次借款,但客户逾期了且逾期时间较长,风控策略是不允许其再复借的,那我们的可运营人群是不包括这类人的。

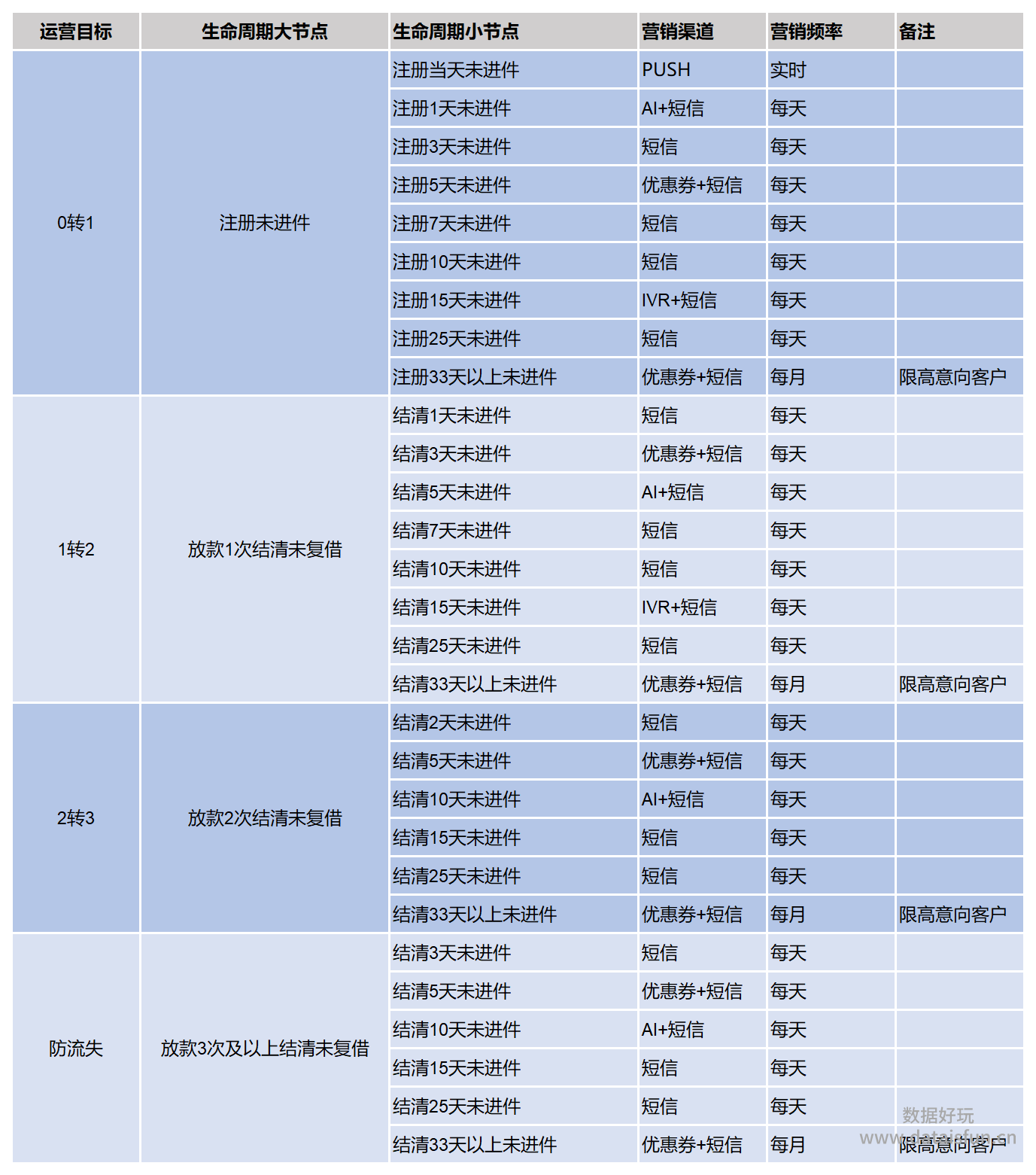

明白了现金贷用户运营的目标,那具体如何运营呢,嵌入用户生命周期,笔者做了下面这个模板,可借鉴此模板并按需调整:

其中的大节点、小节点、营销渠道都是笔者临时编的,实际要基于数据分析和A/B测试来确定,寻找拐点(魔法数字)以及合适的策略。A/B 测试就是非常好的试错方法,在运营过程中,要时刻保持A/B测试的思维。另外,运营方案或运营策略不是永远有效的,一整套的运营方案还要配一整套的效果监控,记录下每一个运营动作,并监控分析其效果,及时根据最新的效果数据进行调整,没有最好只有更好。

原创文章,转载请务必注明出处并留下原文链接。